逆转将至!严重缺货20年未见,当前是“高峰”!Gartner解读全球芯片供需、国产半导体之困

2021-07-03

即便2020-2021年我们遭遇了史无前例的大缺货,但半导体产业的发展依然有其周期性。目前业界广泛关注的焦点是,这波缺货何时结束,供应何时恢复正常。多个信息源都表明,整个半导体缺货行情不会持续太久,但个别芯片的缺货还将持续一段时间。

纵观中国半导体发展,无论是IC设计还是晶圆代工,步伐较之前明显加快,但也有不少“扎心”的数据告诉我们,中国半导体其实还很弱小,许多品类的芯片的市场占有率非常之低,估计十年之内都还达不到10%的市占率。

近日,Gartner研究副总裁盛陵海接受包括电子发烧友网在内的媒体采访,他详细分析了当前全球半导体发展的现状和趋势,以及就最近的热点话题进行了解读。

当前的芯片缺货,偶然叠加必然因素造成

最近整个半导体产业经历了20年以来最为严重的缺货情况,盛陵海认为造成缺货的原因主要是偶然和必然两方面的因素。

偶然因素是,过去发生的中美贸易摩擦、华为囤货和一些工厂的关闭等,其中中美贸易纠纷导致一些国内企业进行了大量备货。市场出现缺货后,很多大型公司也提升了库存需求,这就造成了整个需求量大大超过可以提供的产能。

必然因素是,在整个半导体的发展中,大约两三年会产生一个周期,而目前正处于一个供不应求的高峰周期。而在2019年,实际上处于供过于求,也是整个半导体市场下滑的时间点。再往前推两年,2017年则是一个高峰。往往半导体公司在高峰时期会进行大量投资,投资产出的两年后则又产生供过于求的情况。

在“供过于求”的周期间,即2019年以及2020年上半年,考虑到新冠疫情的影响,很多半导体公司降低甚至是延迟了投资。因此,从整个投资周期来看,2021年当下产能的增加实则是前两年投资所产生的。由于产能增加的缺失,当下的5G手机以及如今已渐衰退的比特币在上半年的需求,新冠疫情造成的笔记本、服务器、数据中心的需求,均无法得到满足。

预计,这个时间周期会延迟到明年的第二季度,未来根据变化,Gartner也将对预测进行调整。

全球半导体市场:12寸产能增加主要是5nm及以下、55nm/65nm

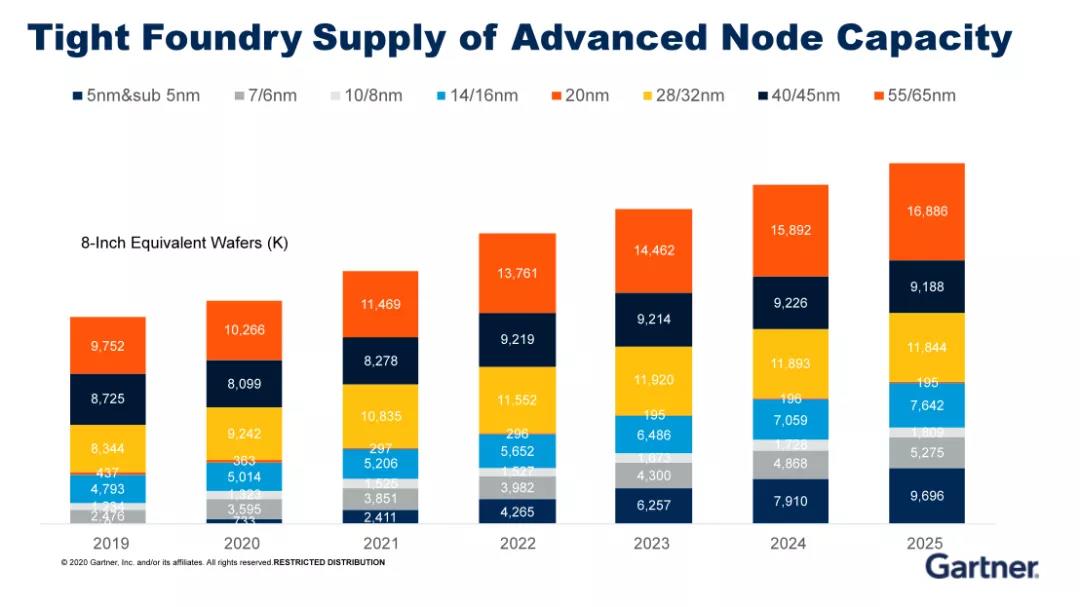

基于整个全球半导体产业,Gartner对以12寸为主的先进工艺产能进行了以下的预测。

从预测中可知,产能增加最大的是5nm及以下。今年5nm的升级版,4nm也将会出现,明年的目标则是3nm。5nm产能的增加,将会推动先进制程市场的成长。

从这张图中也可以看到,55nm/65nm也会是一个比较大的增长制程。其主要原因是目前55nm需求量非常大。55nm虽然是较老的制程,但其需求量在未来几年仍然会有比较大的增加。此外,28nm、14nm、16nm都有较大的增加机会。

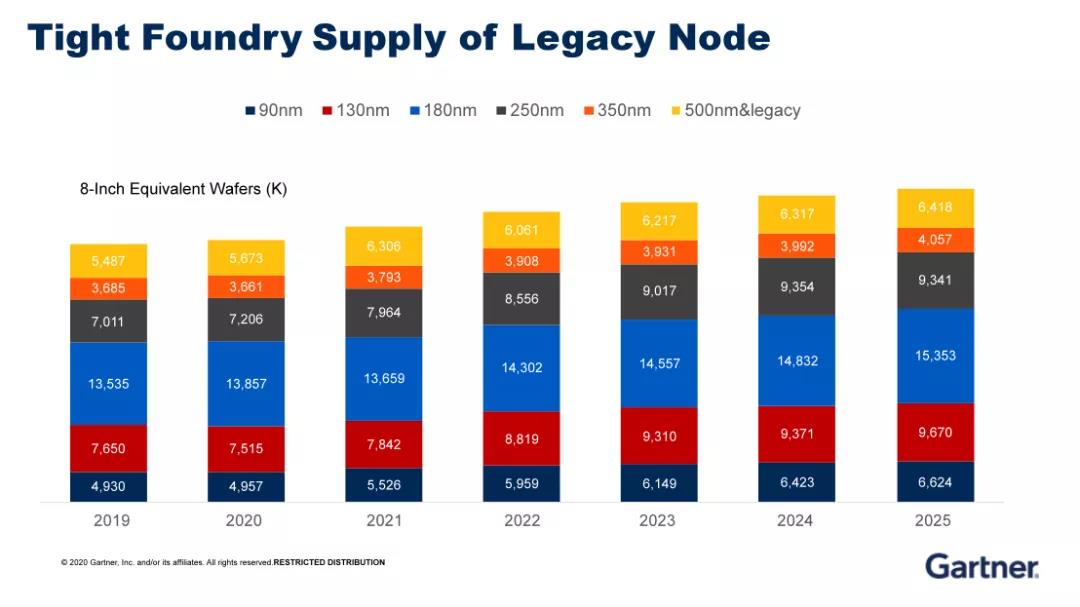

传统制程集中在8寸晶圆,最为紧缺,但新厂投资不足,均以扩产为主

传统制程方面,大多数集中在8寸晶圆,但8寸晶圆现在非常紧缺。盛陵海分析,因为过去很多年8寸产能过剩,导致价格“跌跌不休”,谷底时期只有大约300美金。很多工厂,尤其是日本的一些半导体企业,已经关闭了8寸的产线。同时,5G手机对PMIC、模拟电路需求量有比较大的增加。尤其是PMIC,其制程集中在180/150nm,主要为8英寸和少部分12寸,并不会有大幅度的提升。需求量的增加随即导致了目前Power相关器件非常严重的缺货情况。

目前来看,针对8寸产线没有新厂的投资,大多数投资均为扩产。比如,中芯国际的财报中显示大约会增加45000片的扩产。扩产实际是为了满足增加的迫切需求,但要彻底解决8寸制程紧缺的问题,仍需要将8寸的产能转向12寸。因为12寸产能产出大,同样时间条件下,其产出可达到2倍多。例如,台湾力积电已在使用12寸晶圆为联发科生产PMIC电源产品,此外,除台积电外,华虹宏力也在12寸晶圆上做BCD电源相关的工艺。

目前来看,针对8寸产线没有新厂的投资,大多数投资均为扩产。比如,中芯国际的财报中显示大约会增加45000片的扩产。扩产实际是为了满足增加的迫切需求,但要彻底解决8寸制程紧缺的问题,仍需要将8寸的产能转向12寸。因为12寸产能产出大,同样时间条件下,其产出可达到2倍多。例如,台湾力积电已在使用12寸晶圆为联发科生产PMIC电源产品,此外,除台积电外,华虹宏力也在12寸晶圆上做BCD电源相关的工艺。

盛陵海表示,全球半导体的投资在今年将有较大的跃升,过去几年间,2019年是一个下滑态势。由于缺货、短缺的情况,2021年则有超过20%的大幅度增加。这些增长主要体现在先进制程方面,以及目前紧缺的28nm上。

此外,在存储芯片方面,特别是NAND Flash会有比较大的增加,DRAM情况稍好,因为DRAM厂商为了控制整个市场的高位价格,其投资较为保守。但是NAND Flash的需求一直处于增加状态,因此主要的投资应该是在先进制程以及NAND Flash上面。

与此同时,国内的一些半导体公司均在往12寸转移,生产90nm以下或者55nm以下的产品。比如合肥的晶合、广州的粤芯等都在进行此类尝试。

预计2025年,中国半导体公司在国内市场份额将突破到30%

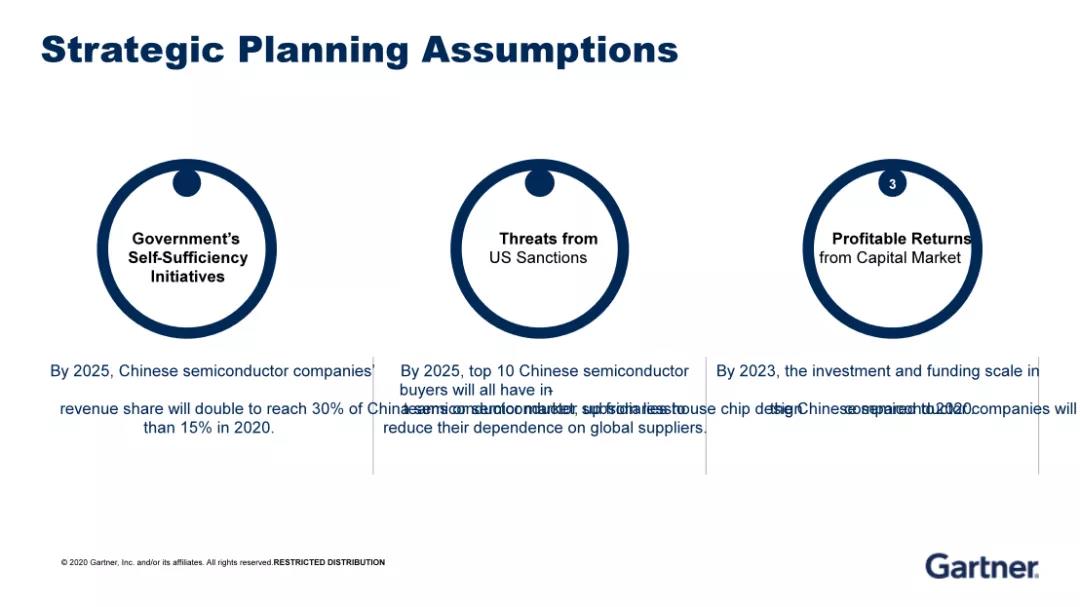

实际上五年前中国就开始在半导体自由化方面付诸了很多努力,Gartner对中国市场的现状也进行了一系列预测。

首先,预计在2025年,中国半导体公司在国内市场有机会从当下15%的份额突破到30%。

首先,预计在2025年,中国半导体公司在国内市场有机会从当下15%的份额突破到30%。

盛陵海解析说,有很多声音认为这个份额可能低于10%。实际上,“低于10%”也是对的,因为部分在国内生产的国外代工产品,基本不会使用国内芯片,而是选用海外芯片,从这一点来看,低于10%的预测同样有迹可循。但是考虑到国内自有,中国国内电子企业使用的国产芯片比重也在不断增加。其实今年上半年的国内半导体企业,遇到了千载难逢的缺货时机,已有较大的进步,很多公司都得到了较多的成长机会,在海外客户拓展上也获得了一些机会。

第二个预测是,前十的中国半导体购买者基本上是电子制造企业,OEM或者ODM。前十的电子产品制造公司,均拥有自主芯片设计的能力。例如OPPO、小米、美的,乃至百度、阿里巴巴等企业都已在建立自己的团队。建立自己设计团队的主要好处就是在形成一定量级的规模后,便可降低采购成本。此外,企业也可以发展自己独立的技术,做一些差别化、专有的技术与产品。

而面临的挑战包括:企业是否能够做到这个量级,以及产品的设计能力,还有整个性价比是否能满足需求。当下,大多数企业在起步初期均处于“烧钱”阶段,发展比较困难。所以Gartner预测大公司的行动会更为积极,因为它们在财务方面的境况较好,而且大公司以及在国内环境下投资半导体常会得到政府的补助或其他支持。

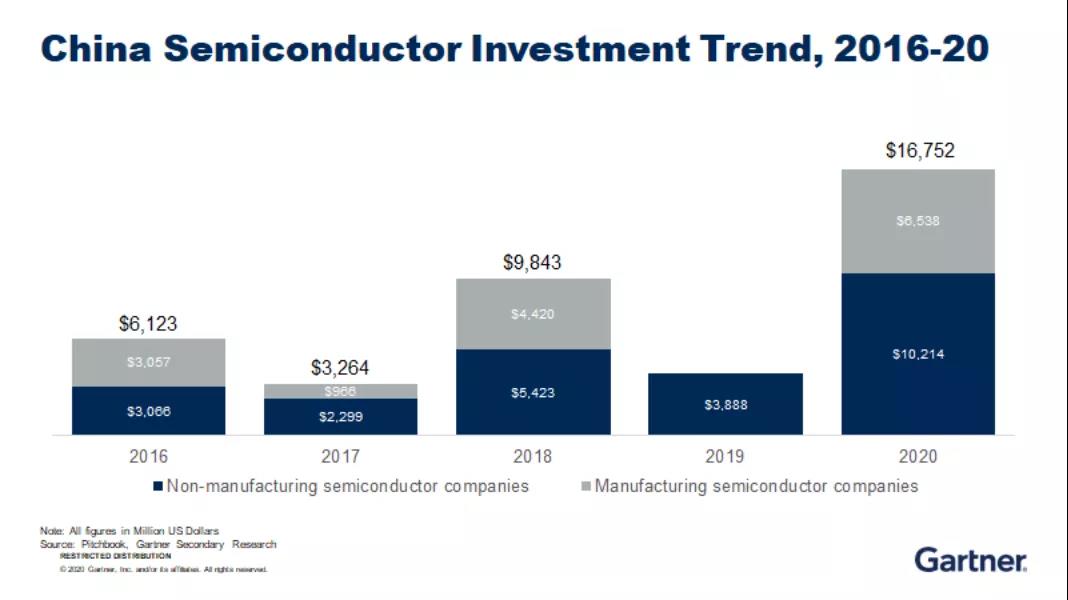

第三个预测,是关于中国半导体市场的投资规模。可以看到最近几年半导体产业投资增长迅速,Gartner预测中国在2023年整个投资规模,与去年相比将有80%的增长。规模增加的主要原因是几个大型工厂的投资。包括:中芯国际、长鑫、长江存储等,以及其它一些新兴的中小规模的晶圆工厂投资。在2023年投资规模将有机会达到一个可观的峰值。

下面这图数据是基于Pitchbook等来源整理的中国半导体企业以及相关企业获得的投资规模的情况。

该数据可以分成两部分:其一,是非生产型的半导体公司。其二则是,生产型的半导体公司。在近两年间,“非生产型的半导体公司”融资已有非常大的提升。Gartner看到一些GPU、自动驾驶、第三代半导体的投资规模也在逐步增加。此外,华为、小米以及英特尔、高通、三星等大型企业在中国国内积极地进行投资。

对于生产型企业来说,规模很大、起伏也同样存在。就收集到的公开信息来看,投资数量有很大的增长,过去五年里“投资案”的数量增加了2倍。

2020年为什么会有那么大的增加呢?一个主要原因是科创板的出现。科创板带动了整个投资的热潮。原本半导体投资周期长,投资回报慢,而科创板为投资者提供了投资半导体的动力和获利退出的渠道。资本进入半导体也有利于帮助产业扩大规模,助力新兴企业进行产品创新。

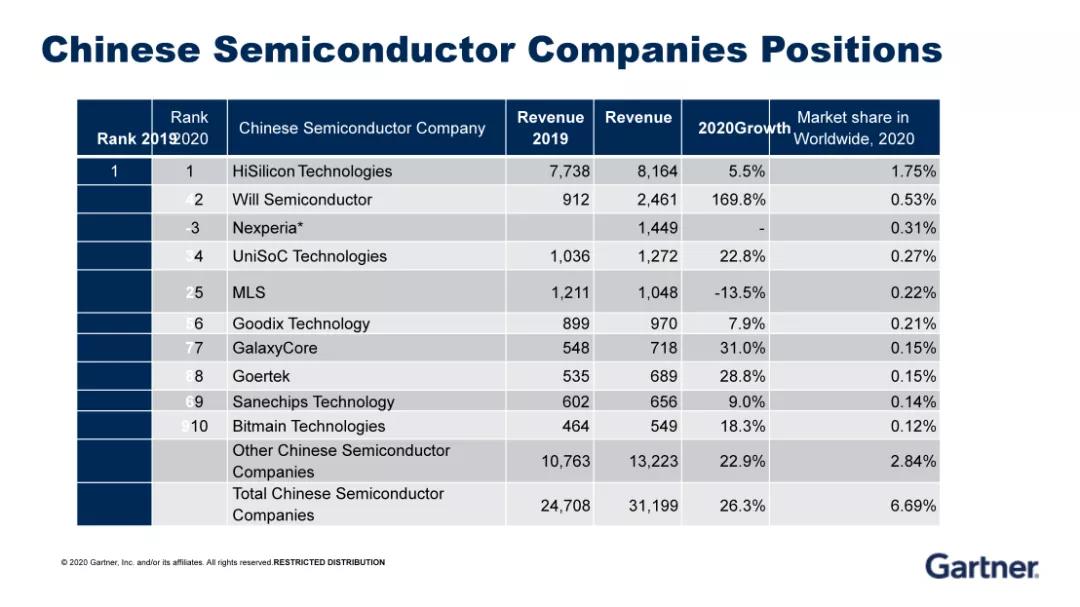

中国半导体公司前十,海思“退位”后,谁来争第一?

从中国半导体公司的排名来看,海思遥遥领先。不过受美国制裁影响下的海思,在2021年可能会遇到雪崩式的滑坡。那么,接下来哪些公司有潜力能够取代海思的位置?

盛陵海分析,排名第二、三位的韦尔半导体和安世半导体Nexperia,其产品相对比较单一。排名第四的中兴微电子,其去年的营收超过了8亿美金,而它的估值偏低。此外,Goodix汇顶和GalaxyCore格科微也具有一定的潜力。

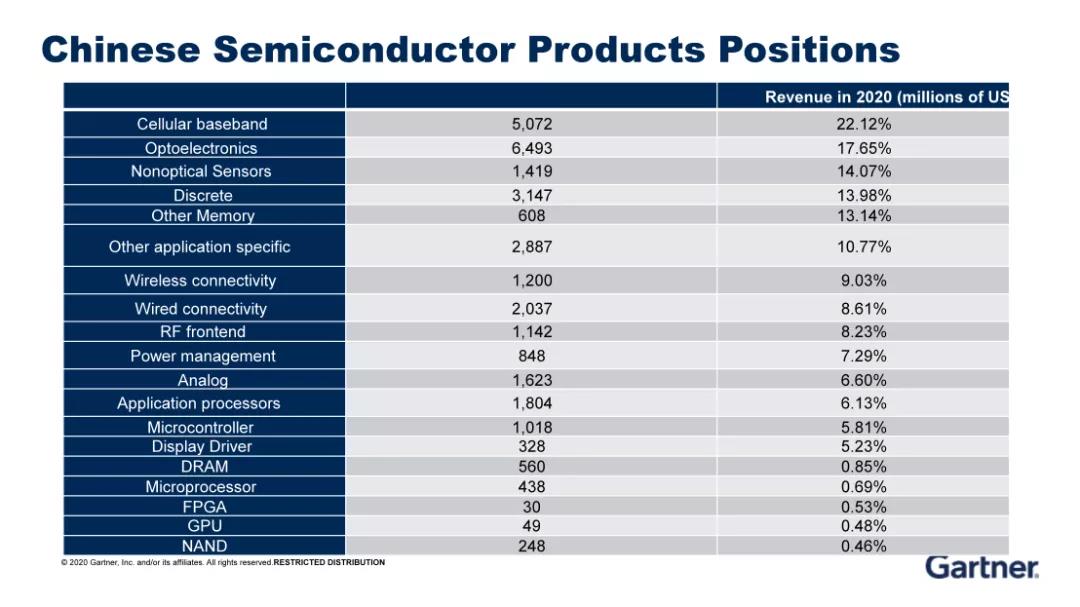

总体看,相比十年前,年营收一亿多美金即可进入前十榜单,如今年营收门槛已经达到了5亿美金左右。这也体现出国内半导体企业的成长非常迅速,虽然整体上在全球的市场份额只占据6.7%。 从产品细分来看,国内芯片比较弱的种类主要是微控制器、显示驱动芯片,以及DRAM、微处理器、FPGA、GPU、NAND Flash等。在两年后中国有机会将份额落后的产品提升到5%以上的占比。

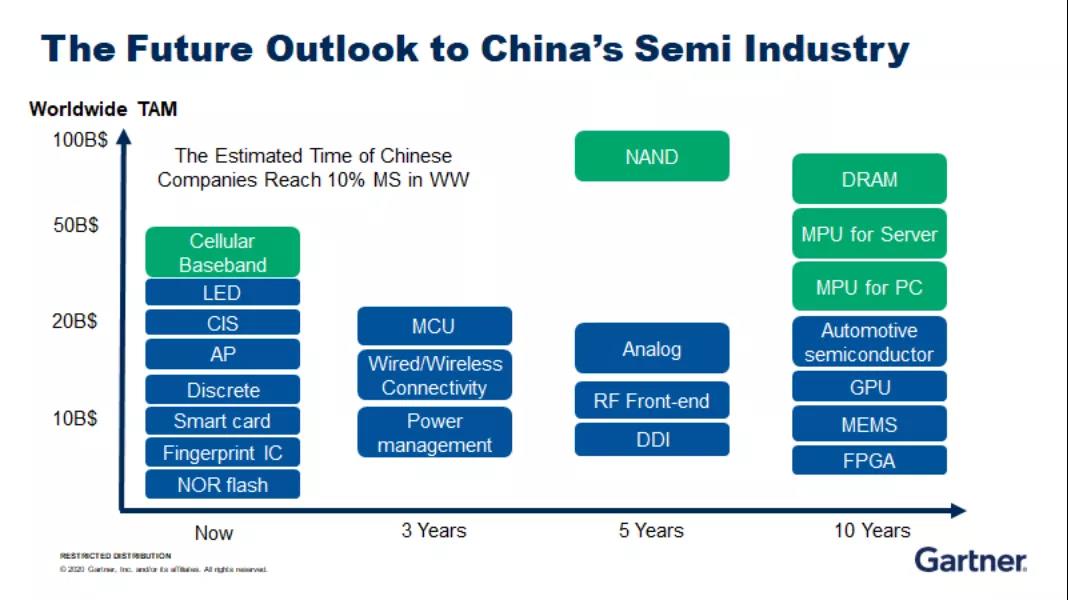

下面这张图预测了中国芯片在全球占比达到10%的市场。绿色代表规模很大、很重要的产品。可以看到,10年内市场份额仍处于10%以下的产品,包括:DRAM、Server、PC、Automotive semiconductor、GPU、MEMS、FPGA等。

下面这张图预测了中国芯片在全球占比达到10%的市场。绿色代表规模很大、很重要的产品。可以看到,10年内市场份额仍处于10%以下的产品,包括:DRAM、Server、PC、Automotive semiconductor、GPU、MEMS、FPGA等。

建厂、扩产意义重大,但不在于差8个中芯国际

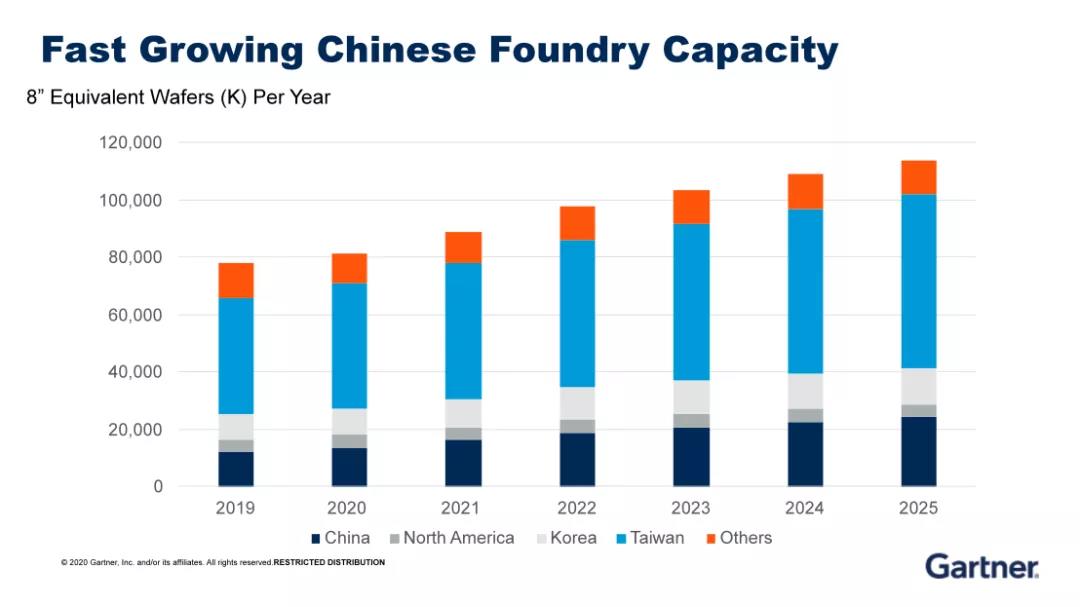

从全球晶圆代工市场份额来看,中国晶圆代工增长强劲,到2022年较2019年几乎翻倍。中国台湾仍然占据最大市场份额。而北美、韩国也在扩大本土的半导体产能。

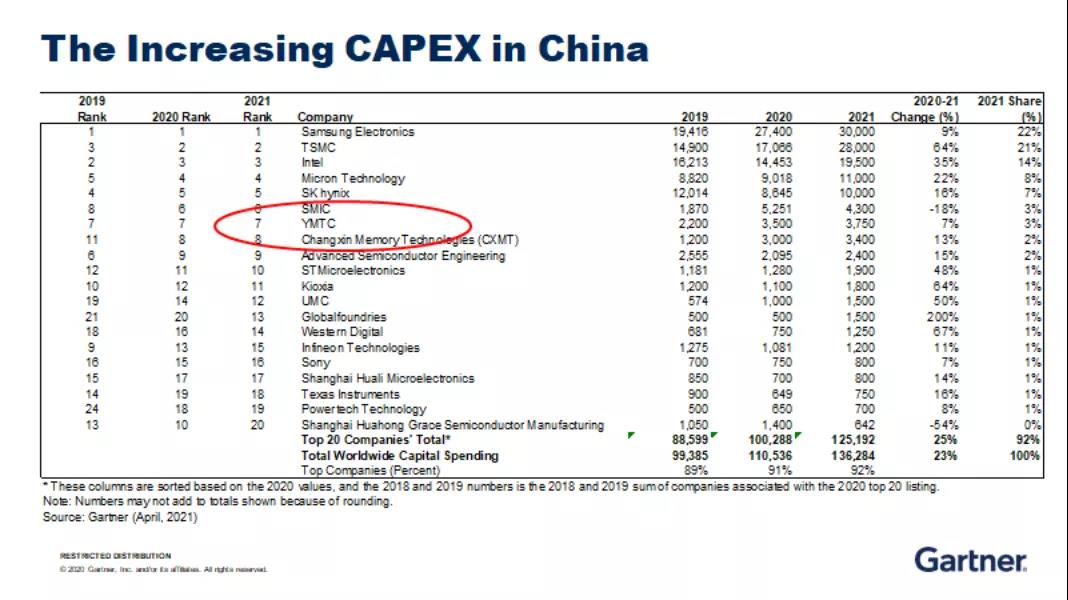

对于未来的投资预测,前十名当中中国公司有三家,分别是位列第6-8位的中芯国际、长江存储、长鑫存储。但这三大生产型企业在金额上与前五位相比,仍然有很大的差距。

对于未来的投资预测,前十名当中中国公司有三家,分别是位列第6-8位的中芯国际、长江存储、长鑫存储。但这三大生产型企业在金额上与前五位相比,仍然有很大的差距。

可以看到,中国半导体在全球的份额仍然非常小,因此中国有必要进行大规模的投资建厂和扩产。

可以看到,中国半导体在全球的份额仍然非常小,因此中国有必要进行大规模的投资建厂和扩产。

之前有一个说法“中国芯片产能缺口还差八个中芯国际”,对此,盛陵海表示这个说法可能是为了让公众更好地理解中国半导体目前多建厂、多扩产的现状。不过,他认为中国对半导体的需求不断增加,国内建厂扩产的前提应该是,产品是否有竞争力,覆盖哪些工艺,过去几年晶圆厂一直不愿扩产的原因是需求不足,或者竞争力不足。如今要发展国产供应链,更应该在更大的层面有效率有规划的建厂,例如哪类芯片供应最紧缺,哪类产品更有竞争力,朝着全球第一的目标去建设,这样的建厂和扩产才更有意义。

扩产之后 ,必然出现的产能过剩情况

当电子发烧友网问及,现在半导体产能投资和建产投资大概要在2022年和2023年开出产能,基于产能的不断开出,包括中国大陆、台湾、美国等都在建厂和扩产。那么最终是否会导致产能过剩?

盛陵海表示,一定会出现产能过剩的问题,但这其实是一个正常的循环。半导体每两三年的周期变化,正是因为芯片短缺时大家进行投资,带来两三年后的产能供过于求。若没有新的产品出现,例如5G手机这类需求量较大的产品,产能就会过剩。这时,大家又会相对保守。再经过两三年,又会出现新产品带动新需求量。

因此,现在的投资会造成未来2023年、2024年发生供过于求的现象。但可能存在一些厂商由于产品好,依然供不应求的情况,但是其他厂商则处于供过于求的状态。在一个市场中,我们不能断言供应和需求是完全匹配的。基本上都会是在整体平衡的上下进行不停的振荡。即使发生供过于求的情况,一些规划做的比较好的企业,像是台积电这样的企业,仍然会在市场里面保有自身的竞争力。

最后缓解的是哪类芯片?

对于芯片缺货的现状,盛陵海表示,目前最严重的是电源芯片,电源、模拟芯片受8寸线生产紧缺影响。现在手机行业的缺货情况已经得到好转,因为手机的需求并没有达到预期值。电视机市场的缺货情况也有所改善。涨价一定程度上降低了消费者的购买欲。估计今年下半年市场仍然处于旺季,而到明年上半年即一二季度,特别是第二季度进入传统的淡季,到那时今年新的产能也会增加,芯片紧缺的情况就可以得到缓解。

不过,电源芯片的紧缺还会延续一段时间,主要是由于8寸的投资和12寸转移的进程,它的紧缺预计会延续到明年下半年。但整体来看,Gartner预测明年二季度可能不会现在如此严峻的缺货情况。